1. Inleiding

Het vergrootglas. Een veel gebruikte vergelijking voor de manier waarop naar financiële verantwoording van Nederlandse goede doelen wordt gekeken. Logisch, want iedereen wil dat zijn vrijwillig gegeven geld ook op een efficiënte en nuttige manier besteed wordt aan het verbeteren van de maatschappij. [‘Filantropie staat voor vrijwillige private bijdragen (in de vorm van geld, goederen en tijd) aan publieke doelen met de intentie primair het algemeen belang te bevorderen’. Theo Schuyt (2001)] Jaarverslagen zijn daarin een belangrijke bron van informatie. Om deze inzichtelijker te maken is er zelfs een aantal jaren een prijs voor het duidelijkste jaarverslag geweest. Toch is het vaak flink speuren in de verslagen om een goed beeld te krijgen van de inkomsten en uitgaven van een goed doel. Daarbij heeft iedere organisatie zijn eigen opzet en kunnen bepaalde posten op verschillende plaatsen in een verslag opgenomen worden.

Bij het opzetten van een benchmark database voor deze sector bleek dat de financiële verantwoording ten aanzien van beleggingen hier een duidelijk voorbeeld van is. Deposito’s kwamen bijvoorbeeld onder zowel de posten “financiële activa, “Effecten”en “liquide middelen” voor. Afhankelijk van de looptijd en beschikbaarheid van deze gelden is dat goed uit te leggen. Maar wat betekenen al die verschillende begrippen rondom beleggingen? En op welke manier kan er dan toch een goede vergelijking tussen omgang met beleggingen worden gemaakt?

Om inzicht te krijgen in de verschillen, is in deze paper een onderzoek gedaan naar de manier waarop de Top25 beleggingen in zijn jaarverslagen opneemt. Deze Top25 is gebaseerd op de 25 organisaties die in 2016 het meeste financiële middelen hebben verworven via eigen fondsenwerving. Voor deze selectie is gekozen omdat dit de organisaties zijn die het meeste particulier geschonken geld beheren en daarmee indirect particulier geld beleggen.

Een belangrijk onderdeel van het inzicht krijgen in de verantwoording is de begripsbepaling, een korte omschrijving van de verschillende gebruikte begrippen. Daarna wordt een kwantitatieve en kwalitatieve analyse gemaakt van de verschillen in de verantwoording en bepaald in welke mate verschillende plaatsen van posten in een jaarverslag ook echt verschillen of in praktijk op hetzelfde neerkomen.

In de bijlage is voor alle onderzochte organisaties een profiel weergegeven met daarin onder andere de governance structuur en de activa uit de balans van de afgelopen 5 jaar uitgesplitst naar de onderliggende posten.

2. Onderzoeksverantwoording

In dit onderzoek staat de volgende vraagstelling centraal: Hoe gaat de top 25 binnen de goede doelen sector om het verantwoorden van hun beleggingen?

Het antwoord op deze vraag is gesplitst naar een kwalitatieve en kwantitatieve analyse. Voor de kwantitatieve analyse zijn de financiële gegevens van de 25 organisaties zijn samengevoegd. Daarnaast is voor alle organisaties individueel gekeken naar onder andere de aanwezigheid van beleggingsstatuten en de mate waarin richtlijnen zijn beschreven voor bedrijven waarin wel of niet belegd wenst te worden. Dit geeft invulling aan zowel het kwantitatieve als het kwalitatieve beeld.

In de analyse zijn alleen goede doelen opgenomen welke door het centraal bureau voor fondsenwerving (CBF) zijn gecertificeerd. Daarbij is gebruik gemaakt van open data van het CBF en de jaarverslagen van de betreffende organisaties (2012 tot 2016). Voor de begripsbepaling is daarnaast gebruik gemaakt van verschillende literatuur en artikelen op internet

3. Begripsbepaling

Zodra het woord beleggingen valt haken veel mensen af en de combinatie van beleggingen en goede doelen zorgt voor veel opgetrokken wenkbrauwen. Het algemene beeld rondom beleggen is dat het onvoorspelbaar is, erg moeilijk en dat er flinke risico’s aan kleven. “Daar zou je als goed doel je verworven gelden niet aan bloot moeten stellen” zou een uitspraak op radio of televisie kunnen zijn van een willekeurig geïnterviewde Nederlander.

In dit hoofdstuk worden de belangrijkste omschrijvingen van veel voorkomende begrippen gegeven die ondersteunend zijn aan het goed kunnen lezen van beleggingen in de jaarrekeningen van goede doelen. Dit zijn de begrippen die voornamelijk bij de activa op de balans staan, de bezittingen van een organisatie in materiële en financiële vorm. De wijze van financiering van deze bezittingen wordt in de balans onder passiva opgenomen. Er zal in deze paper niet worden ingegaan op de passiva.

3.1 Activa

De activa zijn te verdelen in vaste activa (zie figuur 1) en vlottende activa. Vast en vlottend geeft aan hoe snel de middelen beschikbaar zijn waarbij de vaste activa in principe langer dan 1 jaar worden aangehouden (Bauman, 2017). Liquide middelen op een spaarrekening zijn direct inzetbaar om bijvoorbeeld een inkomende rekening mee te betalen. Een gebouw, onder de materiële activa, zal eerst verkocht moeten worden voordat de opbrengst daarvan kan worden ingezet.

Figuur 1. Overzicht van activa en onderliggende balansonderdelen

3.2 Financiële producten

De in de Top25 gebruikte financiële producten met betrekking tot beleggingen zijn te verdelen in aandelen, deposito’s, obligaties, participaties en overige beleggingen. Daarnaast zijn er een aantal organisaties die een investering in een (vastgoed)fonds in hun balans hebben opgenomen.

Vraag en aanbod bepalen de kosten én opbrengsten van de producten. Hoe meer vraag er naar een aandeel is, hoe meer het waard is. Om het risico te spreiden, bijvoorbeeld door een plotselinge daling van de vraag en daarmee daling van de waarde, kiezen organisaties voor een mix. Deze mix kan een combinatie zijn van verschillende financiële producten, zoals aandelen en obligaties. Het kan ook een mix van bijvoorbeeld aandelen in verschillende organisaties zijn. Met de keuze voor de mix wordt het totale risico bepaald. Met een hoog risico profiel kan veel rendement, opbrengsten, worden behaald. Daarmee kan je echter ook veel geld kwijt raken. Een laag risico profiel biedt lager rendement, maar wel meer zekerheid van het behoud van het ingelegde geld (Westerhout, 2014) . De keuzes die hierin worden gemaakt worden veelal vastgelegd in een beleggingsstatuut, een document waarin deze keuzes met de achterliggende reden worden uitgelegd. Hierin staat opgenomen hoe de “mix” is samengesteld, welke producten er worden gebruikt en in welke verdeling.

Figuur 2. Overzicht van verschillende soorten beleggingsinstrumenten.

Organisaties kunnen ervoor kiezen om de beleggingen zelf te beheren of dat te laten doen. Het beleggingsstatuut biedt daarbij een handleiding voor het aankopen en verkopen van producten. Hierin staat een ideale verdeling weergegeven met brandbreedtes die aangeven waarbinnen de mix in ieder geval moet blijven. Een minstens even belangrijk onderdeel in het statuut is de omschrijving van het soort bedrijven waarin een organisatie wel of niet wil beleggen. Vaak wordt bijvoorbeeld aangegeven dat niet mag worden belegd in bedrijven die in verband worden gebracht met het schenden van mensenrechten.

4. Resultaten

4.1 Kwalitatieve resultaten

Er zijn vijf organisaties uit de onderzochte Top25 die geen beleggingen hebben. Dit zijn:

- Artsen zonder Grenzen

- Compassion Nederland

- Dorcas Aid International

- Plan Nederland

- SOS Kinderdorpen

Om het rendement op het beheerde geld zeker te stellen hebben Artsen zonder Grenzen en SOS Kinderdorpen wel enkele leningen verstrekt. Met het verstrekken van leningen wordt vooraf een bepaald rentetarief afgesproken wat zekerheid geeft. Het risico van het verstrekken van leningen blijft dat de partij die het geld geleend heeft in staat moet zijn om het bedrag aan het eind van de looptijd (of in afgesproken periodes) terug te betalen.

Regelingen verantwoording

De raad voor de jaarverslaggeving heeft in de regelingen Rj 650 en Rjk 650 voor (kleine) fondsenwervende instellingen beschreven hoe de verantwoording moet worden opgesteld. In deze richtlijnen wordt zowel beschreven welke posten hoe opgenomen dienen te worden in de jaarverslaglegging als de mate waarin er een toelichting op dient te worden gegeven (zie kaders).

| Rj 650, Activa 320: In de balans zijn de activa opgenomen in volgorde van toenemende liquiditeit. Voor een goed inzicht dient bij de verschillende activaposten in de toelichting te worden aangegeven of de activa worden aangehouden: als zijnde benodigd voor de bedrijfsvoering; voor directe aanwending in het kader van de doelstelling; of ter belegging. |

| Rj 650, 408 De fondsenwervende organisatie dient in het bestuursverslag op een heldere en voor buitenstaanders inzichtelijke wijze inzicht te geven in het beleggingsbeleid waarbij een toelichting wordt gegeven op de volgende elementen; het doel en de tijdshorizon; het risicoprofiel en de samenstelling van de portefeuille; duurzaamheidcriteria; de wijze van beheer van de portefeuille, de verantwoordelijkheden en de bevoegdheden; de wijze waarop controle/toezicht op de naleving van het beleggingsstatuut plaatsvindt; en beleggingsresultaten in het boekjaar. |

Voor beleggingen wordt hierbij gespecificeerd waar de resultaten (baten), de kosten opgenomen worden (lasten). Daarnaast is gespecificeerd welke posten er genoemd moeten worden in de toelichting op de staat van baten en lasten dient inzicht gegeven te worden in de resultaten van het beleggingsbeleid. Dit zijn zowel de opbrengsten, kosten en het nettoresultaat. Ook ten aanzien van het beleggingsbeleid zelf worden richtlijnen gegeven.

Kijkend naar de 20 organisaties met beleggingen is de verantwoording op de balans in alle gevallen zichtbaar en uitgesplitst. De beleggingen zijn daarbij bij baten en lasten op een eenduidige manier opgenomen. Bij het Rode Kruis, Amnesty International en de Nierstichting bleek uit de jaarrekening niet hoeveel de kosten voor (beheer van) beleggingen betroffen.

Bij de verantwoording van beleggingen onder activa valt op dat dit op verschillende plaatsen wordt weergegeven. In een aantal gevallen is er een aparte kop “effecten”, anders wordt financiële activa als post gebruikt. Deposito’s met een looptijd korter dan 1 jaar staan onder Liquide middelen omdat deze snel tot de beschikking van de organisatie staan. Natuurmonumenten heeft aandelen zowel onder financiële activa als onder effecten opgenomen. De achterliggende gedachte hierbij is niet goed uit de jaarverslagen te halen.

Beleggingsstatuut

Het beleggingsstatuut wordt duidelijk in de Rj650 genoemd. Dit statuut bleek bij de onderzochte organisaties sporadisch te vinden op internet. Een mooi en goed voorbeeld is het statuut van de hartstichting: (www.hartstichting.nl/downloads/beleggingsstatuut).

Een aantal keren was het onderdeel van het vermogensbeleid en daarnaast overeenkomstige documenten, zoals het maatschappelijke verantwoord beleggen – document van het Prins Bernhard Cultuurfonds.

Wel werd er door meerdere organisaties in het jaarverslag verwezen naar dit statuut in het jaarverslag. Hieruit blijkt dat het er wel is en niet op de website gepubliceerd staat. In een enkel geval werd dit statuut bij navraag opgestuurd, echter met het verzoek om dit stuk vertrouwelijk te behandelen en niet met naam en details in dit onderzoek te noemen.

Inhoudelijke richtlijnen beleggen

In de statuten staat beschreven hoe een organisatie haar beleggingsbeleid heeft ingericht. Dit betreft zowel de governance (verantwoordelijkheid,bevoegdheden) als de mix van de financiële instrumenten en een omschrijving van organisaties of activiteiten waarin wel en niet belegd wordt.

De brancheorganisatie Goede doelen Nederland heeft in haar “Richtlijnen financieel beheer Goede Doelen“ een belangrijk stuk voor de sector gemaakt aangaande het beheer van gelden en daarmee omgaan met beleggingen. Dit document wordt door 10 van de organisaties expliciet genoemd als gehanteerde richtlijnen waarbij vaak een korte toelichting wordt gegeven. Vaak wordt de richtlijnen mee extra toegelicht en in een enkel geval verder aangescherpt (zie kader).

| Voorbeeld Zonnebloem: GDN Richtlijnen met verdergaande uitsluiting van organisaties betrokken bij kernenergie, alcohol, tabak, proefdieren, pornografie en genetische modificatie. |

Welke richtlijn wordt gehanteerd is bij de meeste organisaties zowel te lezen op de website als in het jaarverslag. De detaillering is daarbij zeer verschillend. Op de website van bijvoorbeeld Natuurmonumenten is een uitleg te lezen in heldere bewoording als onderdeel van het financieel beheer. Over het financieel beheer van het Rode Kruis is zeer beperkte informatie te vinden.

Naast de Richtlijn vanuit Goede doelen Nederland worden er nog enkele andere richtlijnen gebruikt om het beleggingsbeleid op te bepalen. Een enkele keer wordt het CBF (impliciet) genoemd. Om het erkenning van deze organisatie te krijgen moet het uitgangspunt van financieel beheer zijn “dat de waarde van de hoofdsom in stand gehouden moet worden”. Er wordt daarbij echter geen expliciete uitleg gegeven over de wijze waarop, wat organisaties vrijheid geeft om zelf het beleggingsbeleid te bepalen (Meijers, 2011; website CBF).

Andere voorbeelden zijn de UN Global Compact Criteria (Wereld Natuur Fonds, Wilde Ganzen) en een index gebaseerd op de top 25% meest duurzame bedrijven (Prins Bernhard Cultuurfonds).

Verantwoording rendement

Tot slot is er voor de kwalitatieve analyse gekeken naar de verantwoording van het rendement. Bij beleggen is het uitgangspunt dat rendement zich over meerdere jaren laat bekijken. In de jaarverslagen werd het rendement van dat jaar altijd in cijfers weergegeven, waarbij in enkele gevallen rente van spaarrekeningen en rendement van beleggingen onder een post stonden en het niet zichtbaar was hoe deze verdeling was. In de helft van de gevallen stond tevens het rendement in een percentage weergegeven en slechts bij 3 organisaties was ook het gemiddelde rendement over 5 jaar opgenomen.

4.2 Kwantitatieve resultaten

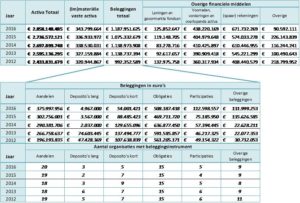

Op de balansen van de betreffende organisaties zijn de beleggingsinstrumenten zoals in de vorige paragraaf beschreven, wisselend onder “Financiële vaste activa”, “Effecten” en/of “Liquide middelen” opgenomen. In figuur 3 zijn de beleggingsinstrumenten uitgesplitst en naast de andere op de balans staande onderdelen weergegeven. Figuur 4 heeft de achterliggende cijfers weer en toont tevens voor de beleggingsproducten het aantal organisaties dat deze instrumenten inzet.

Bij de onderzochte 25 organisaties is betreffen de beleggingen bijna 40% van de activa. Obligaties (17,8%) en aandelen (13,2%) worden daarbij het meeste ingezet. Deposito’s en participaties zijn gezamenlijk 7%. De rest van de activa is verdeeld over (spaar)rekeningen en kasgelden (26,7%), voorraden en vorderingen (15,3%), de (im)materiële bezittingen (12%), en leningen en geoormerkte fondsen (12%).

Participaties zijn in deze analyse opgenomen onder beleggingen. De participaties van de betreffende organisaties betroffen vastgoed (al dan niet belegd) en deelname aan een specifiek fonds. Deze fondsen hebben een zeer wisselende invulling, van een duidelijke ontwikkelingshulp-doelstelling tot enkel de omschrijving hedge fund. Het risico van alternatieve beleggingen is over het algemeen hoger, maar gezien de variëteit van gebruikte fondsen lijken de goede doelen geen grote risico’s te nemen. Dit is echter lastig te beoordelen op de informatie in de jaarverslagen.

Opvallend is dat Greenpeace Nederland aandelen heeft in Shell, Unilever, Arcadis en Ahold Delhaize. Zij geven hierbij nadrukkelijk aan dat dit een zeer kleine hoeveelheid aandelen betreft om aanwezig te kunnen zijn op aandeelhouders-vergaderingen. Via deze deelname beogen zij hun doelstellingen een stem te geven bij deze organisaties.

Figuur 3. Percentuele verdeling van activa in 2016

Figuur 4. Verdeling activa voor Top25

5. Conclusies

In deze paper is gekeken naar de manier waarop de Top25 goede doelen in Nederland om gaat met de verantwoording van hun beleggingen. Het bleek dat 20 van deze organisaties een of meerdere beleggingsinstrumenten inzetten om hun vermogen te beheren. Beleggingen betroffen de afgelopen jaren ruim 1,1 miljard van het vermogen dat deze organisaties gezamenlijk beheren. Kort samengevat zitten er veel verschillende in de manier van verantwoorden en is een vergelijking niet zonder er helemaal in te duiken te maken. Dat spreekt niet voor de verantwoording naar gevende particulieren.

De verantwoording in jaarverslagen en op de websites verschilt sterk in opbouw en diepgang. De richtlijn voor financieel beheer opgesteld door Goede doelen Nederland wordt vaak genoemd, echter duidelijkheid in specificaties van middelenverdeling en gehanteerde ratings is lastig terug te vinden. Van de organisaties waarbij dat wel te vinden is zijn vereisten aan ratings hoog.

Obligaties werden door 15 organisaties ingezet en betroffen ruim 17% van het vermogen (ruim 500 miljoen). Deze kennen een relatief laag risico omdat het een lening betreft waarbij de rente hierop tussentijds wordt uitgekeerd en aan het einde van de looptijd de inleg volledig terug komt (mits het bedrijf dat geleend heeft niet failliet is gegaan). Dit relatief lage risico is goed uit te leggen aan particulieren en andere donoren die de goede doelen jaarlijks geld geven.

Aandelen werden door alle 20 organisaties ingezet. Het vermogen dat daarbij betrokken was, was 376 miljoen (12,3%). Aandelen kennen een hoger risico omdat daarmee een deel van het bedrijf “wordt gekocht”. Daarmee kan de winst-uitkering hoger zijn dat bij de rente op een obligatie of een deposito’s, echter als het niet goed gaat met het bedrijf waarin aandelen zijn gekocht, dan zal de waarde van het aandeel dalen en kan de waarde bij verkoop lager zijn dan de inleg aan het begin. Op dat moment zal het betreffende goede doel moeten uitleggen waarom het “geld is kwijtgeraakt” aan het kritisch gevende publiek.

6. Bijlagen

Bijlage 1. Literatuur, website en richtlijnen

Literatuur

- Bauman, M. (2017) De jaarrekening van een vermogensfonds. In: Vermogensfondsen, Providence Capital

- Meijer, A. (2011) CBF en gedragscodes voor fondsenwervende instellingen.

- Westerhout, E. (2014) “Financiële Markten” In: Economen kunnen niet rekenen. ISBN 9789089646149

- Westerhout, E. (2014) “Inleiding” In: Economen kunnen niet rekenen. ISBN 9789089646149

Websites

- Alles over aandelen; http://allesoveraandelen.nl/

- Centraal bureau voor fondsenwerving, cbf.nl

- Derivaten; https://nl.wikipedia.org/wiki/Financieel_derivaat

- Autoriteit Fianciele Markt (AFM); https://www.afm.nl/nl-nl/consumenten/themas/producten/beleggen/soorten/alternatieve-beleggingen

Richtlijnen

- Goede Doelen Nederland, Richtlijn Financieel Beheer Goede Doelen; http://www.goededoelen.nl/sites/default/files/Richtlijn%20Financieel%20Beheer%20Goede%20Doelen.pdf

- Raad voor Jaarverslaggeving (2016) RJ 650 voor fondsenwervende organisaties. https://goededoelennederland.nl/system/files/public/Bedrijfsvoering/RJ-Uiting%202016-13%20%27Richtlijn%20650%20fondsenwervende%20organisaties%27.pdf)

- Raad voor Jaarverslaggeving (2016) RJK C2 voor kleine fondsenwervende organisaties. https://goededoelennederland.nl/system/files/public/Bedrijfsvoering/RJ-Uiting%202016-13%20%27Richtlijn%20650%20fondsenwervende%20organisaties%27.pdf)

Bijlage 2: De bekeken organisaties